透過日本團餐百年發展經驗我們可以學到什么?

日本團餐行業經過100多年的發展,競爭格局基本確定。2015年日本團餐市場規模為3.2萬億日元(約2千億RMB)占餐飲整個行業的14%,其中團餐10強企業的營業額已經占到整個市場份額的26%, 二八效應凸顯。

日本團餐行業發展的今天,也許就是中國團餐行業明天的寫照。百年日本團餐的發展,有哪些值得我們學習和借鑒,本文做了一份詳盡的總結。

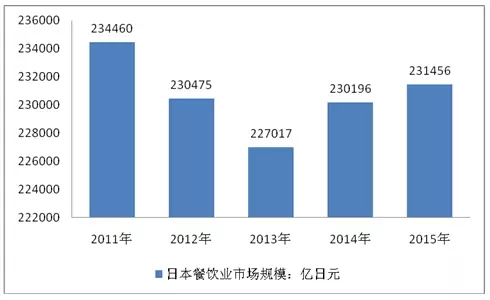

▲2011-2015年日本餐飲業市場規模

1、內食:家庭和個人購買食材在家烹調

2、中食:就餐場所和烹飪場所分離的外帶或送餐等

3、外食:在外就餐,堂食(餐廳就餐)

4、日本飲食消費市場總體規模74萬億日元,約5萬億人民幣,其中內食39萬億日元(2.8萬億人民幣),占比56%,中食6萬億日元(0.5萬億人民幣),占比7%,外食24.7萬億日元(1.6萬億人民幣),占比37%。

日本餐飲市場的相互滲透與抱團經營

1、外食(大眾餐飲快餐店、外帶專業店、食堂)打包外帶→中食(外帶產品)

2、外食(團餐等)供餐→中食(盒飯團餐)

3、零售(便利店、超市商場、熟食/肉食/鮮魚/蔬菜/米店等外帶)→中食(飯團/盒飯)

4、食品加工(壽司/盒飯、熟食加工、冷藏食品/冷凍食品、米飯加工)外帶→中食(熟食)

日本餐飲和團餐的分類標準

餐飲行業分為料理主體和飲料主體

1、料理主體分

1)營業餐飲(餐飲店、國內飛機餐、住宿設施)

2)集體餐飲,團餐(企事業單位、學校、醫院、保育園)

2、飲料主體

1)咖啡店、酒居屋等

2)料亭、酒吧

團餐需求日益多樣化!團餐的就餐者一般不可以根據自己的喜好有過多的選擇,因此團餐需要針對不同的顧客群體進行口味喜好調查,以便更好地滿足用餐群體的需求。目前日本檔口美食廣場模式在日益普及。

日本團餐市場規模

日本餐飲行業2015年的市場規模約為24萬億日元,團餐市場的規模為3.2萬億日元,占餐飲市場份額的14%。

餐飲行業分為料理主體和飲料主體,料理主體占79.8%、飲料主體占20.2%

料理主體分為營業餐飲和集體餐飲,營業餐飲占65.9%,集體餐飲占13.9%

營業餐飲分為餐飲店、國內飛機餐和住宿設施。

餐飲店:餐廳(營業性食堂)規模90658億日元,占比37.9%;芥麥面(烏冬面)規模11474億日元,占比4.8%;壽司店規模13459億日元,占比5.6%;其他餐飲店規模12882億日元,占比5.6%;

國內飛機餐:規模2463億日元,占比1%。

住宿設施:規模26639億日元,占比11.1%。

集體餐飲分為企事業單位、學校、醫院、保育院(養老院/福利設施)。

企事業單位:員工食堂規模11878億日元,占比5%;盒飯供餐5188億日元,占比2.2%。

學校:規模4880億日元,占比2%。

醫院:規模8189億日元,占比3.4%。

保育院(養老院/福利設施):規模2996億日元,占比1.3%。

飲料主體分為咖啡店(居酒屋等)和料亭(酒吧)。

咖啡店(居酒屋等):咖啡店(茶樓)規模10602億日元,占比4.4%;居酒屋(啤酒屋)規模10096億日元,占比4.2%。

料亭(酒吧):料亭規模3304億日元,占比1.4%;酒吧(迪廳、夜總會)規模24338億日元,占比10.2%。

團餐與餐飲行業的成本比對

全行業平均:食材成本占比40.2%,人工成本占比24.2%,小時工比例占比80.9%

快餐:食材成本占比45.8%,人工成本占比20.4%,小時工比例占比81.8%

家庭餐廳:食材成本占比34.2%,人工成本占比30.7%,小時工比例占比84.4%

正餐:食材成本占比36.5%,人工成本占比27.1%,小時工比例占比70.0%

酒吧(居酒屋):食材成本占比31.9%,人工成本占比25.0%,小時工比例占比82.1%

咖啡廳:食材成本占比47.8%,人工成本占比17.4%,小時工比例占比77.2%

團餐(其他):食材成本占比53.5%,人工成本占比14.9%,小時工比例占比77.5%

成熟市場下的資源整合與老年餐的蓬勃發展經過100多年的發展,日本的團餐行業已經日趨成熟。近年瞄準老齡化社會醫院養老院以及老年餐配送的巨大市場,新入市的企業也在增多。

2015年日本團餐市場規模為3.2萬億日元(約2千億RMB)占餐飲整個行業的14%,其中團餐10強企業的營業額已經占到整個市場份額的26%,由此可見市場日趨壟斷。

在市場份額蠶食殆盡之下,為擴大規模,加強自身企業的競爭力,收購兼并成為了這個階段日本團餐企業的常態。未來中國的團餐市場也會出現這一趨勢。

成熟市場下的日本團餐:

1)為吸引員工就職,企業作為福利大量開設內部員工食堂,內部食堂市場呈現遞增趨勢;

2)高齡化加劇背景下,醫院配膳和養老院的老年餐增長迅速;

3)兼顧簡便性和經濟性的盒飯配送市場不斷壯大,餐飲企業也在積極進軍這一領域;

4)勞動人口減少引起的市場規模的縮小;

5)價格競爭的白熱化引起的利潤進一步減少;

6)原料漲價而引起的利潤減少

7)學校團餐的外部化比例會進一步提高(目前學校外部化比例為40%左右)

利潤低是團餐行業的基本特征,團餐行業利潤國內目前在5%-8%左右,而日本只有2%-3%,未來我們的團餐的利潤也會原來越薄。不過我們國內至少高日本一倍以上,而未來也會隨著市場競爭逐步減少。

如何向低利潤行業要利潤?

1)向管理要利潤:精細化管理

2)全球采購、聯合采購,降低采購成本

3)采購凈菜、半成品原料,降低人工成本,減少食材浪費

4)央廚加工與產品標準化,擴大小時工比例

5)混載物流,降低運輸成本

6)市場細分,做深做精,多元化經營等

做領域的最強企業,在白熱化競爭中取勝。每個細分的領域都有其領軍企業,而不是過去的大而全,在細分領域的深挖團餐企業自身的專業優勢。這與日本餐飲行業的“小而精,小而美”是同樣的趨勢。

利用團餐產品與加工優勢多元化經營

團餐企業多元化經營的一個典型的例子:例如做熟食盒飯外帶,利用團餐菜單品種豐富的優勢,針對高端顧客群體做熟食外帶,或者利用產品優勢經營餐飲連鎖。

團餐第三大團餐企業綠廚房集團除了經營團餐以外,還積極開展餐飲連鎖經營,旗下就有13個餐飲連鎖品牌。其中有一個做炸豬排的品牌“勝成”日本國內162家門店,海外131家門店。炸豬排外帶專業店347家門店。

老齡化社會下的老年餐與送餐服務大有可為

日本目前的企事業單位的盒飯市場呈遞減趨勢,同時針對高齡老人的盒飯配送市場呈現遞增的趨勢。

在高齡老人的盒飯配送市場例如日本大型居酒屋連鎖企業和民利用自有的中央廚房加工能力和技術在不增加投資的前提下,迅速搶占市場。同時利用退休閑置在家、精力旺盛且具有社會活動欲望的老人為其配送,即解決了勞動力不足的課題,同時又將配送成本降低了一半左右。

養兒防老的時代已經過去了。社會養老將成為主流,那么老年餐、養老設施餐,尤其是高級養老院的餐飲市場將會是另一個可觀的市場。

到了2030年,中國65歲以上人口占比將超過日本,成為全球人口老齡化程度最高的國家,隨著老齡化社會的進程,日本老年餐市場在逐年遞增,這與社會的人口構成是密切相關的。

老年餐具有以下特點:

1)挑食。個性需求強,一生積累下來的個人喜好不會輕易改變

2)對色香味形的要求高。尤其是高級養老院

3)對營養搭配要求高

4)身體狀況不同,1對1的個性化餐飲服務

5)對價格不敏感。與其他盒飯與團餐相比,老年餐對品質要求更高,對價格相對不敏感。

老年餐的定制服務與產品研發是關鍵

老年餐要滿足食用者的特性。伴隨年齡的增加,針對老年人的食欲、味覺嗅覺等感性的低下、咀嚼能力、攝食下咽能力等消化吸收能力的降低,以及身體防御功能的下降等的個性化需求,定制飲食成為課題。

中老年人力資源不可忽視

未來老年餐是一塊巨大蛋糕,除了部分人利用養老設施以外,大部分人還是愿意在自己的安樂窩終老其生。高齡化社會下的老年餐特別是空巢老人,自己做不值得,叫外賣又需要價位合理。

團餐企業為何上市又要都退市?

日本最大的團餐企業《日清醫療食品》今年發布收購要約,持有6成股票創業家族通過MRO話費500億日元(25億人民幣)收購了股票市場上剩余的股票,完成退市。其一股要約收購價高于要約收購期間半年股票均價的48.59%

退市理由:由于隨著日本老齡化社會的推進,日本團餐市場呈現遞減趨勢,因此不需要新資本,而維持上市的費用稱為經營的一個嚴重負擔,所以該公司決定要約收購后退市。

央廚與冷鏈物流的團餐盒飯展望

利用團餐產品豐富與加工優勢多元化經營。隨著經濟的發展,加工型企業的海外轉移,企事業單位的員工人數會呈現遞減趨勢,部分大規模的員工食堂逐漸縮小從而形成影響員工食堂的市場規模。

同時中小零星企業不具備開設食堂功能,因此盒飯市場需求會遞增。同一品質、統一規格下的產品標準化時代,尤其是高齡化社會空巢老人、2口之家,即使想自己做飯也由于人少、費事等原因自己做飯的比例會越來越少,熟食與盒飯市場商機很大。

日本團餐行業百年發展經驗告訴我們

1)團餐是市場壟斷性高的行業

2)老齡化社會,老年餐是新大陸

3)解決配送市場人力資源,老年力量不可忽視

4)團餐企業上市是資金需求,退市是成本控制需求

5)團餐行業跨境經營成常態

6)利潤會越來越低,向經營管理要利潤的時代不遠了